Tal y como está planteado, el argumento del BTC como dinero tiene varios componentes que podrían ponerse en duda.

Este es un editorial de opinión de Taimur Ahmad, estudiante de posgrado de la Universidad de Stanford, centrado en la energía, la política medioambiental y la política internacional.

Nota del autor:”Bitcoin como dinero: progresismo, economía neoclásica y alternativas” es una publicación dividida en tres partes. Estás a punto de leer la primera parte de dicha publicación.

Primera parte: Presenta el estándar Bitcoin y evalúa el Bitcoin como cobertura de la inflación, profundizando en el concepto de inflación.

Segunda parte: Se centra en el sistema fiduciario actual, cómo se crea el dinero, qué es la oferta monetaria y comienza a comentar el bitcoin como dinero.

Tercera parte: Profundiza en la historia del dinero, su relación con el Estado y la sociedad, la inflación en el Sur Global, el caso progresista a favor/en contra de Bitcoin como dinero y los casos de uso alternativo.

Te puede interesar: Por qué los bitcoiners deben reclamar la etiqueta de maximalismo

Bitcoin como dinero: progresismo, economía neoclásica y alternativas. Primera parte

Prólogo

Una vez escuché una historia que me puso en marcha en mi viaje para tratar de entender el dinero. Dice algo así:

Imagina que un turista llega a un pequeño pueblo rural y se aloja en la posada local. Como en cualquier lugar respetable, se les exige que paguen 100 diamantes (eso es lo que el pueblo utiliza como dinero) como depósito por daños. Al día siguiente, el dueño de la posada se da cuenta de que el turista ha abandonado precipitadamente el pueblo, dejando atrás los 100 diamantes. Dado que es poco probable que el turista se aventure a volver, el dueño está encantado con este giro de los acontecimientos: ¡una bonificación de 100 diamantes! El propietario se dirige al panadero local y paga su deuda con este dinero extra; el panadero se va y paga su deuda con el mecánico local; el mecánico paga al sastre; y el sastre paga su deuda en la posada local.

Pero este no es el final feliz. A la semana siguiente, el mismo turista vuelve a recoger un equipaje que se había dejado olvidado. El dueño de la posada, que se siente mal por tener todavía el depósito y liberado de pagar su deuda al panadero, decide recordarle al turista los 100 diamantes y devolvérselos. El turista los acepta despreocupadamente y comenta “oh, de todas formas eran sólo cristales”, antes de aplastarlos bajo sus pies.

Una historia aparentemente sencilla, pero siempre difícil de entender. Surgen muchas preguntas: si todos los habitantes del pueblo estaban endeudados entre sí, ¿Por qué no podían cancelarlo (problema de coordinación)? ¿Por qué los habitantes del pueblo se pagaban los servicios entre sí en forma de deuda – pagarés – pero el turista debía pagar dinero (problema de confianza)? ¿Por qué nadie comprobó si los diamantes eran reales, y podrían haberlo hecho aunque quisieran (problema de normalización/calidad)? ¿Importa que los diamantes no fueran reales (qué es realmente el dinero entonces)?

“El propósito de estudiar economía es aprender a no dejarse engañar por los economistas”. – Joan Robinson

Introducción

Nos encontramos en medio de una policrisis, retomando a Adam Tooze. Aunque suene a tópico, la sociedad moderna se encuentra en un punto de inflexión importante en múltiples frentes interconectados.

Ya sea el sistema económico mundial -Estados Unidos y China desempeñan papeles complementarios como consumidores y productores respectivamente-, el orden geopolítico -la globalización en un mundo unipolar- y el ecosistema ecológico -la energía fósil barata que alimenta el consumo masivo-, los cimientos sobre los que se construyeron las últimas décadas están cambiando permanentemente.

Los beneficios de este sistema, en gran medida estable, aunque desigual y con un gran coste para muchos grupos sociales, como la baja inflación, las cadenas de suministro globales, una apariencia de confianza, etc., se están deshaciendo rápidamente.

Es el momento de plantear grandes preguntas fundamentales, la mayoría de las cuales hemos tenido demasiado miedo o hemos estado demasiado distraídos para plantearlas durante mucho tiempo.

La idea del dinero está en el centro de todo esto. No me refiero necesariamente a la riqueza, que es el tema de muchas discusiones en la sociedad moderna, sino al concepto de dinero.

Nos centramos normalmente en quién tiene cuánto dinero (riqueza), en cómo podemos conseguir más para nosotros, en preguntar si la distribución actual es justa, etc. Debajo de este discurso está la suposición de que el dinero es una cosa en gran medida inerte, casi un objeto sacrílego, que se mueve todos los días.

Sin embargo, en los últimos años, a medida que la deuda y la inflación se han convertido en temas más dominantes en el discurso dominante, las cuestiones en torno al dinero como concepto han acaparado una atención cada vez mayor:

-

-

- ¿Qué es el dinero?

- ¿De dónde procede?

- ¿Quién lo controla?

- ¿Por qué una cosa es dinero y la otra no?

- ¿Puede cambiar?

-

Dos ideas y teorías que han dominado esta conversación, para bien o para mal, son la Teoría Monetaria Moderna (TMM) y las monedas alternativas (principalmente Bitcoin).

En este artículo, me centraré principalmente en esta última y analizaré de forma crítica los argumentos en los que se basa el estándar Bitcoin -la teoría de que deberíamos sustituir la moneda fiduciaria por elBitcoin-, sus posibles escollos y qué funciones alternativas podría tener el Bitcoin.

Esto también será una crítica a la economía neoclásica que gobierna el discurso principal fuera de la comunidad Bitcoin, pero que también forma la base de muchos argumentos sobre los que descansa el estándar Bitcoin.

¿Por qué Bitcoin? Cuando me expuse a la comunidad de criptomonedas, el mantra con el que me encontré fue “cripto, no blockchain”. Si bien eso tiene sus méritos, para el caso específico del dinero especialmente, el mantra en el que hay que centrarse es “Bitcoin, no cripto”.

Este es un punto importante porque los comentaristas ajenos a la comunidad confunden con demasiada frecuencia a Bitcoin con otros criptoactivos como parte de sus críticas. Bitcoin es la única criptodivisa verdaderamente descentralizada, sin mina previa y con reglas fijas.

Aunque hay muchos proyectos especulativos y cuestionables en el espacio de los activos digitales, al igual que con otras clases de activos, Bitcoin se ha consolidado como una tecnología genuinamente innovadora.

El mecanismo de minería de prueba de trabajo, que a menudo es atacado por el uso de energía (escribí en contra de eso y expliqué cómo la minería de BTC ayuda a la energía limpia aquí), es integral para que Bitcoin se distinga de otros criptoactivos.

Para repetir en aras de la claridad, me centraré únicamente en Bitcoin, específicamente como activo monetario, y analizaré principalmente los argumentos procedentes del ala “progresista” de los Bitcoiners. Durante la mayor parte de este artículo, me referiré al sistema monetario de los países occidentales, centrándome en el Sur Global al final.

Dado que este será un conjunto de ensayos largo y en ocasiones serpenteante, permítanme ofrecer un rápido resumen de mis puntos de vista. El Bitcoin como dinero no funciona porque no es una entidad exógena que pueda ser fijada programáticamente.

Del mismo modo, asignar virtudes moralistas al dinero (por ejemplo, sano, justo, etc.) representa un malentendido del dinero. Mi argumento es que el dinero es un fenómeno social, que surge de las relaciones socioeconómicas, las estructuras de poder, etc., y que en cierto modo las representa.

La realidad material del mundo crea el sistema monetario, y no a la inversa. Esto siempre ha sido así. Por lo tanto, el dinero es un concepto en constante cambio, necesariamente, y debe ser elástico para absorber los complejos movimientos de una economía, y debe ser flexible para ajustarse a la dinámica idiosincrática de cada sociedad.

Por último, el dinero no puede separarse de las instituciones políticas y jurídicas que crean los derechos de propiedad, el mercado, etc. Si queremos cambiar el sistema monetario roto de hoy -y estoy de acuerdo en que está roto- debemos centrarnos en el marco ideológico y en las instituciones que dan forma a la sociedad para poder utilizar mejor las herramientas existentes con mejores fines.

Crítica al sistema monetario actual

Los defensores del estándar Bitcoin argumentan lo siguiente:

El control gubernamental de la oferta monetaria ha conducido a una desigualdad galopante y a la devaluación de la moneda. El efecto Cantillon es uno de los principales impulsores de esta creciente desigualdad y distorsión económica.

El efecto Cantillon, que consiste en un aumento de la oferta monetaria por parte del Estado, favorece a los que están cerca de los centros de poder porque son los primeros en acceder a ella.

Esta falta de responsabilidad y transparencia del sistema monetario tiene efectos dominantes en todo el sistema socioeconómico, incluyendo la disminución del poder adquisitivo y la limitación de la capacidad de ahorro de las masas.

Por lo tanto, para contrarrestar los efectos generalizados de este sistema monetario corrupto que ha creado una moneda débil, se necesita un activo monetario programático que tenga reglas fijas de emisión, bajas barreras de entrada y ninguna autoridad gobernante.

Antes de comenzar a evaluar estos argumentos, es importante situar este movimiento en la estructura socioeconómica y política más amplia en la que vivimos.

Durante los últimos 50 años, hay considerables pruebas empíricas que demuestran que los salarios reales se han estancado incluso cuando la productividad ha aumentado, la desigualdad ha aumentado, la economía se ha financiado cada vez más, lo que ha beneficiado a los ricos y a los propietarios de activos, las entidades financieras han estado implicadas en actividades corruptas y delictivas y la mayor parte del Sur Global ha sufrido turbulencias económicas -alta inflación, impagos, etc.- bajo un sistema financiero global explotador. El sistema neoliberal ha sido desigual, opresivo y engañoso.

Durante el mismo periodo, las estructuras políticas se han tambaleado, e incluso los países democráticos han sido víctimas de la captura del Estado por parte de la élite, dejando poco espacio para el cambio político y la responsabilidad.

Por lo tanto, aunque hay muchos defensores adinerados del Bitcoin, una proporción significativa de los que abogan por este nuevo estándar pueden ser vistos como aquellos que han sido “dejados atrás” y/o reconocen lo grotesco del sistema actual y simplemente buscan una salida.

Es importante entender esto como una explicación de por qué hay un número creciente de “progresistas” -definidos vagamente como personas que defienden alguna forma de igualdad y justicia- que se están convirtiendo en pro del estándar Bitcoin.

Durante décadas, la cuestión de “¿qué es el dinero?” o la equidad de nuestro sistema financiero ha estado relativamente ausente del discurso principal, enterrado bajo falacias de Econ-101, y confinado a cámaras de eco principalmente ideológicas.

Ahora, a medida que el péndulo de la historia vuelve a girar hacia el populismo, estas cuestiones se han convertido de nuevo en la corriente principal, pero hay una escasez de aquellos en la clase experta que pueden ser suficientemente comprensivos con las preocupaciones de la gente y responder a ellas de forma coherente.

Por lo tanto, es fundamental entender de dónde surge esta narrativa del estándar Bitcoin y no descartarla de plano, incluso si uno no está de acuerdo con ella; más bien, debemos reconocer que muchos de nosotros, escépticos con el sistema actual, compartimos mucho más de lo que discrepamos, al menos a un nivel de primeros principios, y que participar en el debate más allá del nivel superficial es la única manera de elevar la conciencia colectiva a una etapa que haga posible el cambio.

¿Es un estándar de Bitcoin la respuesta?

Intentaré abordar esta cuestión a varios niveles, desde los más operativos, como el hecho de que Bitcoin sea una cobertura contra la inflación, hasta los más conceptuales, como la separación del dinero y el Estado.

Bitcoin como cobertura de la inflación

Este es un argumento ampliamente utilizado en la comunidad y cubre una serie de características importantes para los Bitcoiners (por ejemplo, la protección contra la pérdida de poder adquisitivo, la devaluación de la moneda).

Hasta el año pasado, la afirmación estándar era que como los precios siempre suben en nuestro sistema monetario inflacionario, Bitcoin es una cobertura contra la inflación ya que su precio sube (en órdenes de magnitud) más que el precio de los bienes y servicios.

Esta afirmación siempre ha parecido extraña, ya que durante este periodo, muchos activos de riesgo se comportaron notablemente bien y, sin embargo, no se consideran de ninguna manera coberturas contra la inflación. Además, las economías desarrolladas operaban en un régimen de baja inflación secular, por lo que esta afirmación nunca se puso a prueba.

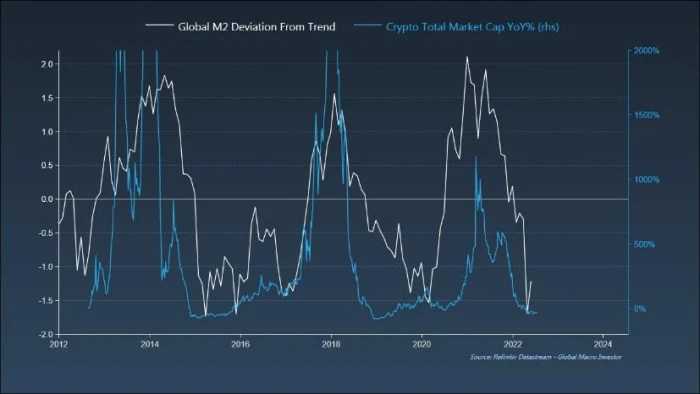

Sin embargo, lo más importante es que, a medida que los precios subieron durante el año pasado y el precio de Bitcoin se desplomó, el argumento cambió a “Bitcoin es una cobertura contra la inflación monetaria”, lo que significa que no se cubre contra un aumento en el precio de los bienes y servicios per se, sino contra la “devaluación de la moneda a través de la impresión de dinero”. El gráfico siguiente se utiliza como prueba de esta afirmación.

Este es también un argumento peculiar por múltiples razones, cada una de las cuales explicaré con más detalle:

1. Se basa de nuevo en la afirmación de que Bitcoin es exclusivamente una “cobertura” y no simplemente un activo de riesgo, similar a otros activos de alta beta que han tenido un buen rendimiento en períodos de aumento de la liquidez.

2. Se basa en la teoría monetarista de que el aumento de la oferta monetaria conduce directa e inminentemente a un aumento de los precios (si no, entonces por qué nos preocupamos por la oferta monetaria, para empezar).

3. Representa un malentendido de M2, de la impresión de dinero y de dónde viene el dinero.

1. ¿Es el bitcoin simplemente un activo de riesgo?

Sobre el primer punto, Steven Lubka en un reciente episodio del podcast What Bitcoin Did comentó que Bitcoin era una cobertura contra la inflación causada por la excesiva expansión monetaria y no cuando esa inflación era por el lado de la oferta, que, como señaló acertadamente, es la situación actual.

En un artículo reciente sobre el mismo tema, responde a la crítica de que otros activos de riesgo también suben durante los periodos de expansión monetaria escribiendo que Bitcoin sube más que otros activos y que sólo Bitcoin debería considerarse como una cobertura porque es “sólo dinero”, mientras que otros activos no lo son.

Sin embargo, la medida en que el precio de un activo suba no debería importar como cobertura siempre que esté positivamente correlacionado con el precio de los bienes y servicios; incluso diría que el hecho de que el precio suba demasiado -lo cual es subjetivo- hace que un activo pase de ser una cobertura a ser especulativo.

Y por supuesto, su punto de vista de que los activos como las acciones tienen riesgos idiosincrásicos como las malas decisiones de gestión y la carga de la deuda que los hacen claramente diferentes a Bitcoin es cierto, pero otros factores como el “riesgo de obsolescencia” y “otros desafíos del mundo real”, por citarlo directamente, se aplican a Bitcoin tanto como a las acciones de Apple.

Hay muchos otros gráficos que muestran que el Bitcoin tiene una fuerte correlación con los valores tecnológicos en particular, y con el mercado de valores en general. El hecho es que el factor que en última instancia impulsa la acción de su precio es el cambio en la liquidez global, en particular la liquidez de Estados Unidos, porque eso es lo que decide hasta qué punto la curva de riesgo los inversores están dispuestos a salir. En tiempos de crisis, como ahora, cuando los activos de refugio como el dólar están teniendo una fuerte carrera, el Bitcoin no juega un papel similar.

Por lo tanto, no parece haber ninguna razón analítica para que el Bitcoin cotice de forma diferente a un activo de riesgo en las olas de liquidez, y que deba ser tratado, simplemente desde un punto de vista de inversión, como algo diferente. Es cierto que esta relación puede cambiar en el futuro, pero eso lo decidirá el mercado.

2. ¿Cómo definimos la inflación y es un fenómeno monetario?

Es fundamental para el argumento de Bitcoiner que el aumento de la oferta monetaria conduce a la devaluación de la moneda, es decir, que se pueden comprar menos bienes y servicios debido a la subida de los precios. Sin embargo, esto es difícil de centrar como argumento porque la definición de inflación parece estar en constante cambio.

Para algunos, se trata simplemente de un aumento del precio de los bienes y servicios (IPC), lo que parece un concepto intuitivo porque es a lo que la gente, como consumidores, está más expuesta y se preocupa. La otra definición es que la inflación es un aumento de la oferta monetaria -la verdadera inflación, como la llaman algunos- sin tener en cuenta el impacto en el precio de los bienes y servicios, aunque esto debería llevar a un aumento de los precios en algún momento. Esto se resume en la cita de Milton Friedman, ahora convertida en meme en mi opinión:

“La inflación es siempre y en todas partes un fenómeno monetario en el sentido de que es y puede ser producida sólo por un aumento más rápido de la cantidad de dinero que de la producción.”

Bien, tratemos de entender esto. Los aumentos de precios debidos a causas no monetarias, como los problemas de la cadena de suministro, no son inflación. Los aumentos de precios debidos a una expansión de la oferta monetaria son inflación.

Esto está detrás del punto de Steve Lubka, al menos como yo lo entendí, acerca de que Bitcoin es una cobertura contra la verdadera inflación, pero no el actual brote de precios altos inducidos por la cadena de suministro. (Nota: Utilizo su trabajo específicamente porque estaba bien articulado, pero muchos otros en el espacio hacen una afirmación similar).

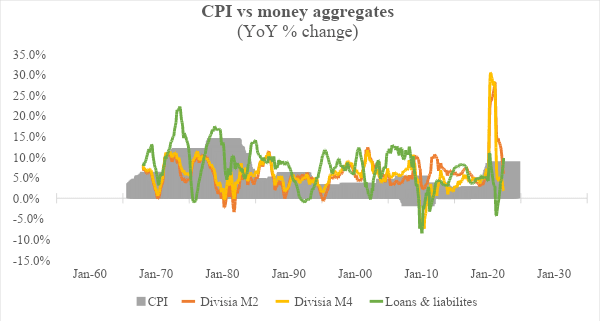

Dado que nadie discute el efecto de la cadena de suministro y otras limitaciones físicas sobre los precios, centrémonos en la segunda afirmación. Pero, ¿por qué importa la variación de la oferta monetaria si no está vinculada a una variación de los precios, independientemente de cuándo se produzcan esos cambios de precios y de lo asimétricos que sean? He aquí un gráfico que muestra la variación porcentual anual de diferentes medidas de la oferta monetaria y del IPC.

Nota técnica: M2 es una medida de la oferta monetaria más limitada que M4, ya que la primera no incluye los sustitutos monetarios de gran liquidez. Sin embargo, la Reserva Federal de EE.UU. sólo proporciona datos de M2 como la medida más amplia de la oferta monetaria debido a la opacidad del sistema financiero que limita la estimación adecuada de la oferta monetaria amplia. Además, aquí utilizo el M2 de Divisia porque ofrece una estimación metodológicamente superior (aplicando la ponderación a los diferentes tipos de dinero) en lugar del enfoque de la Reserva Federal, que es una media de suma simple (independientemente, los datos del M2 de la Reserva Federal están estrechamente alineados con los de Divisia). Los préstamos y arrendamientos son una medida del crédito bancario, y como los bancos crean dinero cuando prestan en lugar de reciclar los ahorros, como explico más adelante, también es importante añadirlo.

Podemos ver en el gráfico que hay una débil correlación entre los cambios en la oferta monetaria y el IPC. Desde mediados de los 90 hasta principios de los 2000, la tasa de variación de la oferta monetaria aumenta mientras que la inflación tiende a bajar.

Lo contrario ocurre a principios de la década de 2000, cuando la inflación aumenta pero la oferta monetaria disminuye. El período posterior a 2008 es quizás el más destacado porque fue el inicio del régimen de flexibilización cuantitativa, cuando los balances de los bancos centrales crecieron a un ritmo sin precedentes y, sin embargo, las economías desarrolladas no lograron alcanzar sus propios objetivos de inflación.

Un posible contraargumento a esto es que la inflación puede encontrarse en el sector inmobiliario y en las acciones, que han estado subiendo durante la mayor parte de este periodo. Aunque no cabe duda de que existe una fuerte correlación entre los precios de estos activos y el M2, no creo que la revalorización del mercado bursátil sea inflación porque no afecta al poder adquisitivo de los consumidores y, por tanto, no requiere una cobertura.

¿Existen problemas de distribución que conducen a la desigualdad? Por supuesto. Pero por ahora quiero centrarme únicamente en la narrativa de la inflación. En lo que respecta a los precios de la vivienda, es difícil contabilizarla como inflación porque el sector inmobiliario es un importante vehículo de inversión (lo que constituye un profundo problema estructural en sí mismo).

Por lo tanto, empíricamente no hay pruebas significativas de que un aumento de M2 conduzca necesariamente a un aumento del IPC (vale la pena recordar aquí que me estoy centrando en las economías desarrolladas principalmente y que abordaré el tema de la inflación en el Sur Global más adelante).

Si así fuera, Japón no estaría atrapado en una economía de baja inflación, muy por debajo de su objetivo de inflación, a pesar de la expansión del balance del Banco de Japón en las últimas décadas. El actual brote inflacionario se debe a los precios de la energía y a las interrupciones de la cadena de suministro, razón por la cual los países de Europa -con su gran dependencia del gas ruso y su política energética mal planteada-, por ejemplo, se enfrentan a una inflación más alta que otros países desarrollados.

Nota al margen: fue interesante ver la reacción de Peter McCormack cuando Jeff Snider expuso un caso similar (en relación con M2 y la inflación) en el podcast What Bitcoin Did. Peter comentó que esto tenía sentido, pero se sentía tan contrario a la narrativa predominante.

Incluso si tomamos la teoría monetarista como correcta, entremos en algunos detalles. La ecuación clave es MV = PQ.

M: oferta monetaria.

V: velocidad del dinero.

P: precios.

Q: cantidad de bienes y servicios.

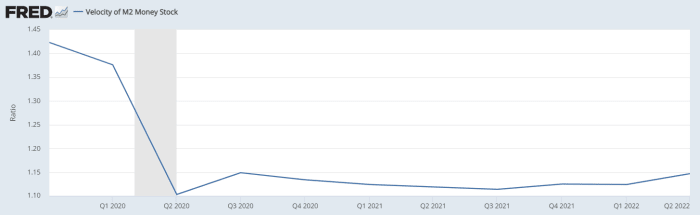

Lo que estos gráficos y análisis basados en M2 pasan por alto es cómo cambia la velocidad del dinero. Por ejemplo, en 2020. La oferta monetaria M2 aumentó debido a la respuesta fiscal y monetaria del gobierno, lo que llevó a muchos a predecir la hiperinflación a la vuelta de la esquina. Pero mientras M2 aumentó en 2020 en un ~25%, la velocidad del dinero disminuyó en un ~18%. Así que incluso tomando la teoría monetarista al pie de la letra, la dinámica es más complicada que simplemente establecer un vínculo causal entre el aumento de la oferta monetaria y la inflación.

En cuanto a los que sacan a relucir la definición del diccionario Webster de principios del siglo XX de la inflación como un aumento de la oferta monetaria, yo diría que el cambio en la oferta monetaria bajo el patrón oro significaba algo completamente diferente a lo que es hoy (abordado a continuación).

Además, la afirmación de Friedman, que es una parte central del argumento de Bitcoiner, es esencialmente una perogrullada. Sí, por definición, los precios más altos, cuando no se deben a restricciones físicas, es cuando más dinero está persiguiendo los mismos bienes.

Pero eso no se traduce en sí mismo en el hecho de que el aumento de la oferta monetaria requiera un aumento de los precios porque esa liquidez adicional puede desbloquear la capacidad sobrante, conducir a ganancias de productividad, ampliar el uso de tecnologías deflacionarias, etc.

Este es un argumento central para (advertencia de activación aquí) la TMM, que sostiene que el uso específico del gasto fiscal puede ampliar la capacidad, en particular a través de la orientación del “ejército de reserva de los desempleados”, como lo llamó Marx, y empleándolos en lugar de tratarlos como corderos de sacrificio en el altar neoclásico.

Para terminar con este punto, es difícil entender cómo la inflación es, a todos los efectos, algo diferente a un aumento del IPC. Y si el mantra de la expansión monetaria conduce a la inflación no se sostiene, entonces ¿cuál es el mérito de que Bitcoin sea una “cobertura” contra esa expansión? ¿Contra qué se protege exactamente?

Admitiré que hay una plétora de problemas con la forma en que se mide el IPC, pero es innegable que los cambios en los precios ocurren debido a una miríada de razones en todo el espectro del lado de la demanda y de la oferta. Este hecho también ha sido señalado por Powell, Yellen, Greenspan y otros banqueros centrales (eventualmente), mientras que varios economistas heterodoxos han estado argumentando esto durante décadas.

La inflación es un concepto notablemente complicado que no puede reducirse simplemente a la expansión monetaria. Por lo tanto, esto pone en duda que el Bitcoin sea una cobertura contra la inflación si no está protegiendo el valor cuando el IPC está subiendo, y que este concepto de cobertura contra la expansión monetaria sea sólo una argucia.

En la segunda parte, explico el sistema fiduciario actual, cómo se crea el dinero (no todo lo hace el gobierno), y lo que podría faltarle a Bitcoin como dinero.

Este es un artículo deTaimur Ahmad. Las opiniones expresadas son totalmente suyas y no reflejan necesariamente las de infopeople.com